深圳甲级写字楼存量超越香港,居大湾区之首

更新时间:2021-07-14

据第一太平戴维斯刚刚发布的《2021年第二季度深圳房地产市场回顾与展望》报告显示,供应有限叠加需求增长,二季度深圳甲级写字楼空置率下降,但未来高量供应担忧犹存。

2021年第一季度,深圳经济稳步恢复,开年表现较去年显著回暖,地区生产总值同比增长17.1%至约6,867.5亿元。其中,第三产业增加值同比增长14.8%至约4,566.1亿元。

第二季度,深圳甲级写字楼新增供应速度放缓,全市仅一个项目竣工入市。数据显示,上半年,深圳新增面积累计44.1万平方米,其中76.2%来自南山区。截至本季末,全市存量为874.7万平方米。在受抑制的需求已连续两季度大量释放的背景下,2021年第二季度,需求增速逐渐恢复常态,全市净吸纳量达16.4万平方米,与近五年季均值持平,且该值超过同期新增供应量约四倍,意味着市场存量去化收效良好。分行业看,TMT与金融仍是支撑需求增长的中坚力量,同时专业服务与房地产行业亦表现活跃。

供应有限叠加需求增长,各子市场空置率同步环比下降,其中,核心商务区和新兴商务区平均空置率分别环比下降1.5和2.2个百分点。总体而言,全市平均空置率环比及同比均下降1.6个百分点,至26.4%,回归至疫情发生初期的水平,供过于求状况有所缓解。业主沿用以价换量策略,且优质租户享有相对灵活的议价空间,全市租金指数继续探底,同时降幅持续收窄,指数环比微跌0.2%,同比下降2.4%。截至季末,全市平均租金为人民币每平方米每月183.6元。

展望第三季度,深圳有四个新项目竣工入市,合计可租赁面积40.2万平方米。下半年,预计市场仍将迎来近百万平方米的新增供应,因此,至2021年末,市场规模或将同比扩容16.9%,供过于求问题料将激化。鉴于高量新增供应预期,市场去化压力犹存,全市空置率或将重新进入上升通道。与此同时,市场竞争随之加剧,多数业主将不得不继续提供租金让步,全市租金将维持下降趋势。但预计对楼宇品质高、地理位置优越的部分项目影响较小。

据第七次全国人口普查数据,与2010年相比,2020年深圳常住人口增量713.6万人,增长率68.5%。年龄构成上,15-59岁人口占比79.5%。较快的人口增长速度及年轻化的人口结构促使各类零售商积极布局深圳,推动深圳零售物业市场升级发展。

报告统计,2021年1-5月,全市社会消费品零售总额3,704.4亿元,同比增长28.6%。总体而言,消费市场正持续恢复。分消费类型看,商品零售同比增长26.5%;餐饮收入同比增长43.5%。

第二季度,全市零售商业无新增供应入市。季末,由于深圳新冠肺炎本土病例增加,因控疫措施的影响,个别项目开业计划有所调整。全市优质零售物业总存量维持在532.5万平方米。与此同时,部分存量优质零售物业的品牌焕新升级计划仍在继续进行。季内,全市净吸纳量录得2.6万平方米,较去年同期负值形成对比,但较2019年同期水平仍存差距。分区域看,核心商圈需求增长显著,而新兴商圈需求则呈疲软状态。分业态看,餐饮类继续主导租赁需求,有数个茶饮及咖啡品牌多点扩张;美妆类及配饰类依旧展现积极需求。此外,中高端品牌继续布局深圳,例如,翘首企足的香奈儿深圳首家精品店已进驻深圳湾万象城。

由于市场供需两端均维持稳定,因此,全市平均空置率继连续5个季度录得环比上升后,首次出现环比微降0.5个百分点,至9.3%。其中,核心商圈平均空置率环比下降1.3个百分点,至11.8%。多数业主对于市场预期持充足信心,已顺利开展品牌组合调整的项目小幅上调租金。子市场租金指数多表现平稳,全市租金指数环比上升0.2%,同比上升1.1%。截至季末,全市平均首层租金录得人民币每平方米每月655.2元。

深圳仍将是品牌进驻扩张华南市场所青睐的目的地之一,需求端料将保持活跃。尽管新增供应单体体量较大,但鉴于项目运营商具备成熟运营经验及丰富的品牌资源,预计新项目将以较高入驻率开业,届时全市空置率料将维持稳定。此外,新进驻市场的奢侈品牌助力提升其所在项目的资产表现之余,更促进市场消费力凝聚并释放。另一方面,标杆项目对中高端品牌吸附能力强,经营良好,其租金有望保持小幅增长。

自5月起,深圳四大银行陆续将首套、二套房贷利率分别上调15基准点和35基准点,至5.1%和5.6%。目前已有逾十家银行随之开始执行上调后的利率标准。随着购房贷款成本增加,房地产银根收紧,对深圳素来旺盛的购房需求有一定程度上的降温或抑制作用。

报告显示,2021年第二季度,深圳一手住宅销售市场供应量约92.7万平方米,环比上升16.7%,同比上升37.4%。其中,宝安区供应量最高,占总量约三分之一。上半年,市场供应量累计约为172.2万平方米,与受疫情影响的去年同期相比增加了71.1%。在坚持“房住不炒”的主旨下,政府通过一系列措施对市场进行密集加码调控,包括但不限于购房资格设限、入围规则升级、房屋限价、房贷利率上调及有意收紧入户条件等。季内,全市成交量环比下降36.5%,至110.9万平方米。但供不应求状况犹存。上半年,鉴于新项目较往年同期大幅增加,全市成交量同比上升56.0%。2010年至2020年,在深圳人口红利衍生的大量需求的支持下,一手住宅成交均价随之上升1.8倍,但结构性供不应求的矛盾亦日益突出。季内,在限价政策下,深圳一手住宅成交均价仍结构性环比上升7.0%,至人民币每平方米62,921元。

第一太平戴维斯认为,随着“金九银十”即将到来,加之在政府调控下,市场采取集中规模入市的开盘方式,供应端或正在蓄力。此外,旺盛需求在密集调控下有所冷却,供不应求矛盾有望改善。然而,深圳对人口流入的高吸引力将继续推动潜在需求维持增长。地方政府将响应中央号召,落实“房住不炒”的定位,从人口、购房、土地等方面,持续对当地市场进行更为严格的监管及调控,旨在减缓需求过快增长,对市场带来降温作用,促进市场回归理性。

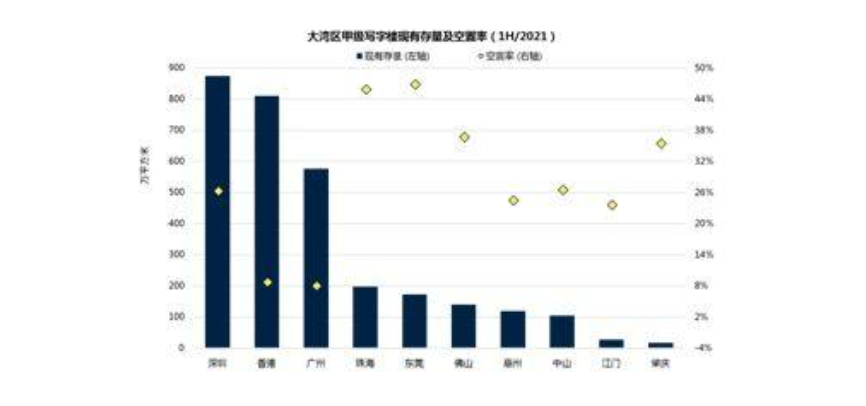

值得注意的是,第一太平戴维斯关于《2021年上半年大湾区甲级写字楼指数》的报告显示,后疫情时期市场供需两端同步恢复,大湾区甲级写字楼空置率仅小幅上升,深圳、香港和广州继续占据存量主导地位,且深圳存量已超越香港居大湾区之首。

2021年上半年,由于新冠疫情及入境限制持续,香港写字楼市场需求增长有限,租金指数自2019年下半年起持续下行,本期环比下跌 3.1% 至 147.2。尽管供过于求压力仍导致深圳租金延续下行趋势,但本期租金指数近乎触底,仅环比微降 0.9%至 138.5。同时,在大量新增供应入市预期的影响下,广州本期租金指数环比下跌 1.6%至 144.6。期内,东莞、珠海、惠州写字楼租金指数环比降幅均低于1%,而市场规模较小的江门是区内唯一录得租金上涨的城市。

期内,香港写字楼价格指数止跌回升,环比上升1.2%至207.5。广州写字楼价格指数亦在经历连续四次环比下跌后,于期内环比上涨 1.7% 至 127.5,录得区域最大涨幅。相反,深圳业主对供过于求的担忧冲淡了经济复苏带来的积极情绪,期内价格指数录得区域最大降幅,环比下跌 5.2%至 179.7。

后疫情时期市场供需两端同步恢复,湾区甲级写字楼空置率仅小幅上升。2021年上半年,大湾区甲级写字楼市场新项目入市节奏逐步恢复,区域新增供应达144.9万平方米,市场总存量因此增至3,039.2万平方米,环比扩容 5.0%。深圳、香港和广州继续占据存量主导地位,且深圳存量已超越香港居大湾区之首。

后疫情时期,大湾区写字楼市场租赁需求有回升。期内,区域净吸纳量回升至 97.2万平方米,分别为去年上、下半年的 3.7倍和 2.4 倍。尽管如此,但鉴于多城市仍面临严峻的供过于求形势,区域甲级写字楼平均空置率仍环比上升 0.6 个百分点、同比上升 2.2 个百分点,至 21.2%。

展望未来,国内经济前景预计保持谨慎乐观。2020 年大湾区的 GDP增速达 3.0%,未来十年,区域 GDP预计增长 1.8倍。尽管二季度广深莞佛等地出现了小规模疫情爆发,但在中国经济强劲复苏、新经济快速发展及其上下游产业强势扩张的支持下,经济复苏格局预计受其干扰甚微。大湾区写字楼市场整体租赁及买卖需求预计持续增长,特别是在广、深等新经济高速增长的内地城市。同时,积极的经济环境以及内地投资活动的复苏显著提振众业主的信心,有望推动写字楼售价增长。

发表